- Sinds 1 maart kun je de belastingaangifte over 2021 indienen.

- Fiscale partners die samen een huis hebben, moeten opletten bij het verdelen van de hypotheekrenteaftrek.

- Het loont soms om de partner met het laagste inkomen de hypotheekrenteaftrek toe te wijzen.

- Lees ook: Tips voor de belastingaangifte 2021: de belangrijkste deadlines, plus 7 andere handige tips en weetjes

Het is weer tijd voor de jaarlijkse belastingaangifte. Sinds 1 maart kun je de aangifte voor de inkomstenbelasting over het jaar 2021 indienen.

Business Insider brengt in een jaarlijkse serie over aftrekposten onder de aandacht waar je zoal op moet letten. Voor de belastingaangifte over 2021 besteden we onder meer aandacht aan de zorgkosten, spaargeld en beleggingen in box 3, de auto van de zaak en reiskosten voor werknemers.

In dit artikel kijken we specifiek naar een aspect dat relevant is voor fiscale partners die gebruik maken van de hypotheekrenteaftrek. Hierbij moeten fiscale partners, mensen die gehuwd zijn of samenwonen en een huis bezitten, een keuze maken bij het verdelen van de inkomensbestanddelen en aftrekposten.

Het lijkt logisch dat het voor tweeverdieners gunstig is om de hypotheekrenteaftrek zo veel mogelijk in aanmerking te nemen bij de partner die het meest verdient, zeker als het gaat om een inkomen van meer dan 68.508 euro. Het inkomen wordt dan namelijk tegen het hoogste tarief in box 1 van 49,5 procent belast. En ook het maximale tarief voor de renteaftrek ligt dan relatief hoog.

Een lange tijd was dit een slimme strategie, die inderdaad altijd voordelig was. Maar inmiddels is dat niet altijd meer zo! Veel belastingplichtigen realiseren zich dat niet.

De redenering om de hypotheekrenteaftrek bij de hoogst verdienende partner in aanmerking te nemen is als volgt. De hypotheekrenteaftrek wordt ingezet om het belastbare inkomen te verlagen. Als je dat doet met inkomen dat onder het hoogste belastingtarief valt, zou dat moeten resulteren in een maximum fiscaal voordeel.

Echter, vanwege de afbouw van de hypotheekrenteaftrek wordt dit voordeel steeds kleiner. In 2021 is het hoogste belastingtarief 49,5 procent, terwijl de hypotheekrente maximaal tegen 43 procent afgetrokken mag worden.

De komende jaren wordt het maximale tarief voor de hypotheekrenteaftrek nog verder afgebouwd tot 37,1 procent in 2023.

Daarnaast moet er ook rekening gehouden met het effect van de algemene heffingskorting bij de partner met een lager inkomen. Dit kan ervoor zorgen dat het voordeliger wordt om de hypotheekrenteaftrek bij de minst verdienende partner in aanmerking te nemen.

René Bruel, Expert Vermogensplanning bij ABN AMRO MeesPierson, heeft de effecten van aan de ene kant de afbouw van het aftrektarief voor hogere inkomens, en anderzijds de effecten van de algemene heffingskorting voor lagere inkomens uitgewerkt in een aantal voorbeelden voor tweeverdieners.

Algemene heffingskorting: inkomensafhankelijk

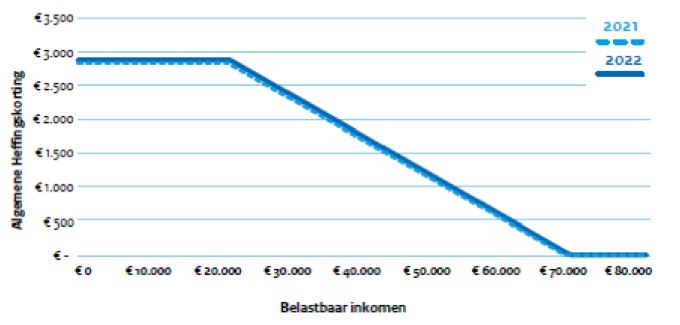

We beginnen even met de algemene heffingskorting. Dit is een bedrag dat je in mindering mag brengen op de te betalen inkomstenbelasting. De hoogte van dat bedrag hangt af van je inkomen. Naarmate je meer verdient, valt de algemene heffingskorting lager uit,

De volgende grafiek laat zien hoe de algemene heffingskorting verandert met het inkomen:

De hoogte van de algemene heffingskorting is vooral relevant voor tweeverdieners met een hypotheek waarbij de ene partner een jaarinkomen heeft dat ruim boven de 68.508 euro valt en de ander daar duidelijk onder zit.

Met een inkomen van hoger dan 68.508 euro val je in de hoogste belastingschijf. Tegelijk zie je dat je boven de pakweg 70.000 euro aan jaarinkomen geen algemene heffingskorting meer krijgt.

Heb je een inkomen van bijvoorbeeld 40.000 euro, dan val je in de eerste belastingschijf met het tarief van 37,10 procent. Op het moment dat je belastbare inkomen daalt, bijvoorbeeld doordat je de betaalde hypotheekrente daarop in mindering brengt, dan krijg je automatisch een hogere algemene heffingskorting.

Hoe dit precies werkt in de praktijk, wordt duidelijk uit de volgende twee voorbeelden van vermogensplanner Bruel van ABN AMRO.

Voorbeeld 1: partner A met inkomen van €80.000 en partner B met inkomen van €40.000

In het eerste voorbeeld kijken we naar een stel, waarin de hoogst verdienende partner een inkomen van 80.000 euro heeft (partner A) heeft en de minst verdienende partner een inkomen van 40.000 euro heeft (partner B). De WOZ-waarde van hun woning is 600.000 euro.

We kijken nu naar drie dingen: het eigenwoningforfait, de aftrekbare hypotheekrente en de algemene heffingskorting.

Het eigenwoningforfait is een bedrag dat je moet optellen bij je belastbare inkomen. Dit bedraagt voor de meeste huizen 0,5 procent van de WOZ-waarde. Dit betekent voor een huis van 600.000 euro dat het eigenwoningforfait 3.000 euro bedraagt.

Ons stel heeft een hypotheek afgesloten van 400.000 euro tegen een rente van 2 procent. Dit betekent dat de rentelasten 8.000 euro bedragen.

Belangrijk is nu dat je het saldo van het eigen woningforfait en de hypotheekrente kunt benutten om het belastbare inkomen te verlagen, mits de betaalde hypotheekrente hoger is dan het eigenwoningforfait. De vraag is dan aan welke partner je dit saldo toekent.

Als je de 3.000 euro eigenwoningforfait en de 8.000 euro betaalde hypotheekrente bij de hoogst verdienende partner met het inkomen 80.000 euro onderbrengt, spelen er twee effecten. Het bedrag van het eigenwoningforfait moet worden opgeteld bij het inkomen en wordt belast tegen 49,5 procent; de aftrekbare rente kan worden ingezet om het belastbare inkomen te verlagen, maar het fiscale voordeel bedraagt maar 43 procent.

Breng je het eigen woningforfait van 3.000 euro en de betaalde hypotheekrente van 8.000 euro onder bij partner B met het inkomen van 40.000 euro, dan is het eenvoudiger. Zowel het eigenwoningforfait (fiscaal nadeel) als de betaalde hypotheekrente (fiscaal voordeel) worden verrekend tegen 37,1 procent,

In de tabel hieronder is te zien wat dit doet met de 'netto' hypotheekrente, dus inclusief het netto fiscale voordeel.

De aan de geldverstrekker betaalde hypotheekrente bedraagt 8.000 euro. Het fiscale voordeel zorgt ervoor dat de netto hypotheekrente bij partner A met het hoogste inkomen uitkomt op 6.045 euro; dat is 100 euro lager dan als het saldo van de het eigenwoningforfait en de aftrekbare hypotheekrente wordt ondergebracht bij partner B.

Echter, zo signaleert vermogensplanner Bruel van ABN AMRO: in deze situatie hebben we nog niet gekeken naar het effect van de algemene heffingskorting. Het saldo van het eigen woningforfait en de aftrekbare hypotheekrente is -5.000 euro (3.000 euro die je bij het inkomen moet optellen, minus 8.000 euro waarmee je het inkomen mag verlagen). Zet je dit in bij het inkomen van partner A (80.000 euro) dan blijft het belastbare inkomen ruim boven 70.000 euro, wat betekent dat de algemene heffingskorting nul blijft.

Zet het het saldo van 5.000 euro aftrek echter in om het bruto inkomen van partner B van 40.000 euro te verlagen naar 35.000 euro, dan levert dat afgerond 300 euro aan extra algemene heffingskorting op.

Neem je dit mee, dan wordt het uiteindelijk toch voordeliger het saldo van de ‘inkomsten uit eigen woning’ bij partner B met het lagere inkomen in aanmerking te nemen.

Het netto voordeel is in dit voorbeeld 200 euro, maar onder andere omstandigheden kan het flink meer worden. Hiervoor geeft vermogensplanner Bruel van ABN AMRO nog een voorbeeld,

Voorbeeld 2: partner A met inkomen van €150.000 en partner B met inkomen van €40.000

In het tweede voorbeeld kijken we naar een stel, waarin de hoogst verdienende partner een inkomen van 150.000 euro (partner A) heeft en de minst verdienende partner een inkomen van 40.000 euro heeft (partner B).

De WOZ-waarde van hun woning is 2.000.000 euro. Dit betekent dat het eigenwoningforfait 26.465 euro bedraagt (huizen met een WOZ-waarde boven de 1,1 miljoen euro hebben een fors hoger eigenwoningforfait).

Ze hebben een hypotheek afgesloten van 1.000.000 euro tegen een rente van 3 procent. Dit betekent dat de rentelasten van de hypotheek 30.000 euro bedragen.

Als je dezelfde methodiek volgt als in het eerste voorbeeld, resulteert dat in de volgende uitkomst:

In dit geval is er meteen een financieel nadeel als je het saldo van het eigenwoningforfait en de aftrekbare hypotheekrente bij partner A met het inkomen van 150.000 euro onderbrengt. Dus nog zonder te kijken naar het effect van de algemene heffingskorting. De 'netto' hypotheekrente inclusief het fiscale effect ligt zelfs 200 euro boven de bruto rentelasten van 30.000 euro.

In geval van aftrek bij partner B liggen de 'netto rentelasten' ruim 1.300 euro lager dan de bruto rentelasten. Per saldo betekent dat een verschil van 1.500 euro als de netto hypotheekrente bij partner B in aanmerking wordt genomen.

Vervolgens komt daar nog extra voordeel bij in de vorm van een hogere algemene heffingskorting bij partner B.

Voor fiscaal partners met sterk uiteenlopende inkomens is het dus belangrijk om in de gaten te houden dat het toepassen van de hypotheekrenteaftrek bij de partner met het hoogste inkomen niet altijd voordelig uitpakt.